Kunststoff-Schweiz - News-Corner

01.03.2024

Composites Germany: Ergebnis der 22. Composites-Markterhebung liegt vor

Zum 22. Mal hat Composites Germany aktuelle Kenn-zahlen zum Markt für faserverstärkte Kunststoffe erhoben. Befragt wurden alle Mitglieds-unternehmen der Trägerverbände von Composites Germany: AVK und Composites United sowie des assoziierten Partners VDMA.

Um die problemlose Vergleichbarkeit der unterschiedlichen Erhebungen zu gewährleisten, wurden auch in diesem Halbjahr keine grundlegenden Änderungen bei der Befragung durchgeführt. Erhoben wurden erneut überwiegend qualitative Daten in Bezug auf die aktuelle und zukünftige Marktentwicklung.

Kritische Bewertung der aktuellen Geschäftslage

Nachdem bei der Bewertung der aktuellen Geschäftslage in 2021 durchweg positive Tendenzen zu erkennen waren, rutschte diese seit 2022 ab. Auch in der aktuellen Befragung ist weiterhin keine Trendumkehr festzustellen. (vgl. Abb. 1). Die Gründe für die negative Stimmung sind vielfältig und zeigten sich bereits in der letzten Erhebung. Der-zeit scheint es der Politik nicht zu gelingen, mit entsprechenden Maßnahmen ein für die Industrie positiveres Umfeld zu schaffen. Insgesamt zeigt vor allem Deutschland, aber auch Europa derzeit ein sehr schwieriges Marktumfeld.

Haupttreiber der derzeitigen, schwierigen Situation dürften aber vor allem die nach wie vor hohen Energie- und Rohstoffpreise sein. Hinzu kommen weiterhin Probleme in einzelnen Bereichen der Logistikketten, beispielsweise auf einzelnen Handels-/Contai-nerruten sowie ein zurückhaltendes Konsumklima. Eine Verlangsamung des Welthandels und Unsicherheiten im politischen Bereich befeuern derzeit die negative Stimmung im Markt. Trotz steigender Zulassungszahlen ist auch die Automobilindustrie als wichtigster Anwendungsbereich für Composites noch nicht auf ihr altes Volumen zurückgekehrt. Die Bauindustrie als zweiter zentraler Anwendungsbereich steckt derzeit in einer Krise. Zwar sind die Auftragsbücher noch gut gefüllt, aber Neuaufträge bleiben vielfach aus. Hohe Zinsen und Materialkosten bei hohen Lebenshaltungskosten belasten vor allem den privaten Bau stark, aber auch der öffentliche Bau kann die selbst gesteckten Ziele momentan nicht erreichen. Laut dem ZDB (Zentralverband Deutsches Baugewerbe) bleiben die Prognosen in diesem wichtigen Bereich düster: "Der Rückgang der Baukonjunktur setzt sich weiter fort. Der Umsatz wird in diesem Jahr real um 5,3 % zurückgehen und im kommenden Jahr gehen wir von weiteren minus 3 % aus. Verantwortlich für das Minus bleibt der Wohnungsbau, der in diesem Jahr real um 11 % einbricht und 2024 mit -13 % seinen Sinkflug fortsetzt."

Nicht nur die Bewertung der generellen Geschäftslage bleibt pessimistisch. Auch die Situation der eigenen Unternehmen wird weiterhin kritisch bewertet. Vor allem für Deutschland zeigt sich ein negatives Bild. Fast 50 % der Befragten bewerten die aktuelle Geschäftslage in Deutschland kritisch. Etwas positiver fällt die Sichtweise auf das weltweite Geschäft und Europa aus. Hier bewerten "nur" 40 % bzw. 35 % der Befragten die Situation eher negativ.

Zukunftserwartungen hellen sich auf

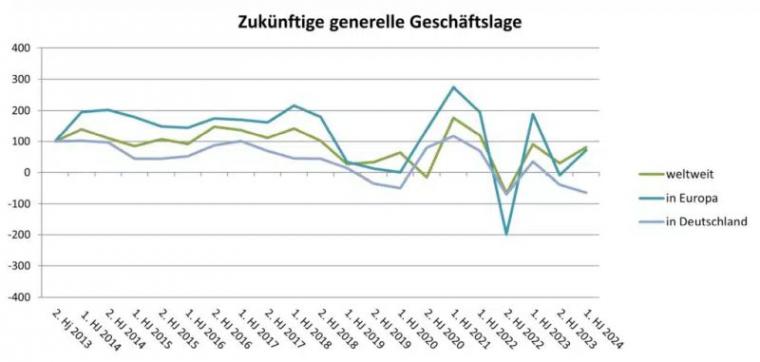

Trotz der generell eher verhaltenen Bewertung der Geschäftslage scheinen viele der Befragten, zumindest in Europa, von einer Besserung der Stimmung überzeugt zu sein. Befragt nach ihrer Einschätzung zur zukünftigen generellen Geschäftsentwicklung, zeigen sich die Werte für Europa und auch die Welt optimistischer als bei der letzten Befragung. Für Deutschland erwarten die Teilnehmer der Befragung derzeit keine Verbesserung der Situation. Auch für das eigene Unternehmen zeigen sich die Befragten hinsichtlich ihrer Zukunftserwartungen für Europa und den Weltmarkt optimistischer.

Die Teilnehmenden gehen anscheinend von einer moderaten kurz- bis mittelfristigen Erholung der Weltwirtschaft aus. Die Prognosen sind optimistischer als die Bewertung der aktuellen Situation. Auffällig ist, dass die Sichtweise auf die Region Deutschland im Ver-hältnis zu Europa und der weltweiten Konjunktur kritischer ist. 28 % der Befragten erwarten eine negative Entwicklung der generellen Marktsituation in Deutschland.

Nur 13 % erwarten eine Verbesserung der aktuellen Situation. Für Europa und auch die Welt zeigen sich bessere Kennwerte.

Investitionsklima bleibt verhalten

Die aktuell eher zurückhaltende Bewertung der wirtschaftlichen Situation wirkt sich auch weiterhin auf das Investitionsklima aus.

Nachdem in der letzten Befragung noch 22% der Teilnehmenden von einem Anstieg bei der Personalkapazität ausgegangen waren (Befragung 1/2023 = 40 %), liegt dieser Wert aktuell nur noch bei 18 %. Demgegenüber stehen 18 %, die sogar von einem Rückgang im Bereich Personal ausgehen.

Auch der Anteil der Befragten, die Maschineninvestitionen planen, ist rückläufig. Waren bei der letzten Befragung noch 56 % von entsprechenden Investitionen ausgegangen, so sinkt dieser Wert nun auf 46 % ab.

Erwartungen an Anwendungsindustrien unterschiedlich

Der Composites Markt ist durch eine starke Heterogenität sowohl material- aber auch anwendungsseitig gekennzeichnet. In der Befragung werden die Teilnehmenden gebeten, ihre Einschätzung hinsichtlich der Marktentwicklung unterschiedlicher Kernbereiche zu geben. Die Erwartungen zeigen sich äußerst verschieden. Die beiden wichtigsten Anwendungsbereiche sind der Mobilitäts- und der Bau-/Infrastruktursektor. Beide befinden sich derzeit in starken Umbrüchen bzw. sind von Rückgängen betroffen, was sich auch in der Befragung deutlich zeigt. Wachstum wird vor allem im Bereich Windenergie und Luftfahrt erwartet.

Wachstumstreiber mit leichten Verschiebungen

Bei den Werkstoffen zeigt sich ein Wechsel hinsichtlich der Einschätzungen der Wachstumstreiber. Wurde von den Befragten in den letzten 9 Erhebungen stets GFK als Material genannt, aus dessen Umfeld die wesentlichen Wachstumsimpulse für den Composites-Bereich zu erwarten sind, so werden die wesentlichen Impulse mittlerweile erneut von CFK oder materialübergreifend vermutet.

Regional kommt es zu einer leichten Verschiebung. Deutschland wird weniger stark als Wachstumstreiber gesehen. Demgegenüber werden Europa (ohne Deutschland) und Asien deutlich mehr genannt.

Über Composites Germany

Die zwei starken Organisationen der deutschen Leichtbau-/Faserverbund-Industrie wollen mit der Wirtschaftsvereinigung Composites Germany die deutsche Composites-Industrie und -Forschung stärken, gemeinsame Positionen bestimmen und übergreifende Interessen wahrnehmen.

AVK – Industrievereinigung Verstärkte Kunststoffe e. V. und CU – Composites United (sowie VDMA - Arbeitsgemeinschaft Hybride Leichtbau Technologien als assoziierter Partner) bündeln hier ihre Kräfte mit derzeit über 2.700 aktiven Mitgliedsfirmen, um die Zukunftsthemen Hochleistungs-Composites und automatisierte Produktionstechniken in und für Deutschland voranzubringen.